光伏制造业正面临着前所未有的纠结。

一方面,产能严重过剩,产业链依旧疯狂扩产,行业内企业大规模扩能,行业外纷纷跨界进入,内卷越来越惨烈;另一方面,新旧技术路线交替,面对不同的新型技术方向,光伏制造企业该如何抉择?

另外,美欧制造业回流,印度、越南等国乘机加码光伏制造业,中国光伏制造业何去何从?

更为忧心的是,尽管从今年年初起硅料价格下跌,光伏产业链价格逐步理顺,行业增幅显著,但反映行业晴雨表的资本市场背道而驰,大多数光伏相关企业股价一路下滑,市值跌去一半以上,少数跌掉四分之三。

光伏行业是不是正酝酿着一场风暴,将经历一场震荡?

谁将逆风暴而起,成为新的龙头?谁又会被风暴摧残蹂躏?

产能过剩,大战已起?

行业制造产能过剩日趋严重,大多数环节过剩产能将超过50%。然而,全产业链扩产依旧彼起此伏,行业内硝烟四起,跨界投资亦如过江之鲫,蜂拥而至,业内外为何如此狂热追光?产能过剩导致行业过度竞争,随着价格线不断下压,这样的过度竞争是否会给产业带来大冲击?

(一)投资一路狂飙,企业缘何疯狂?

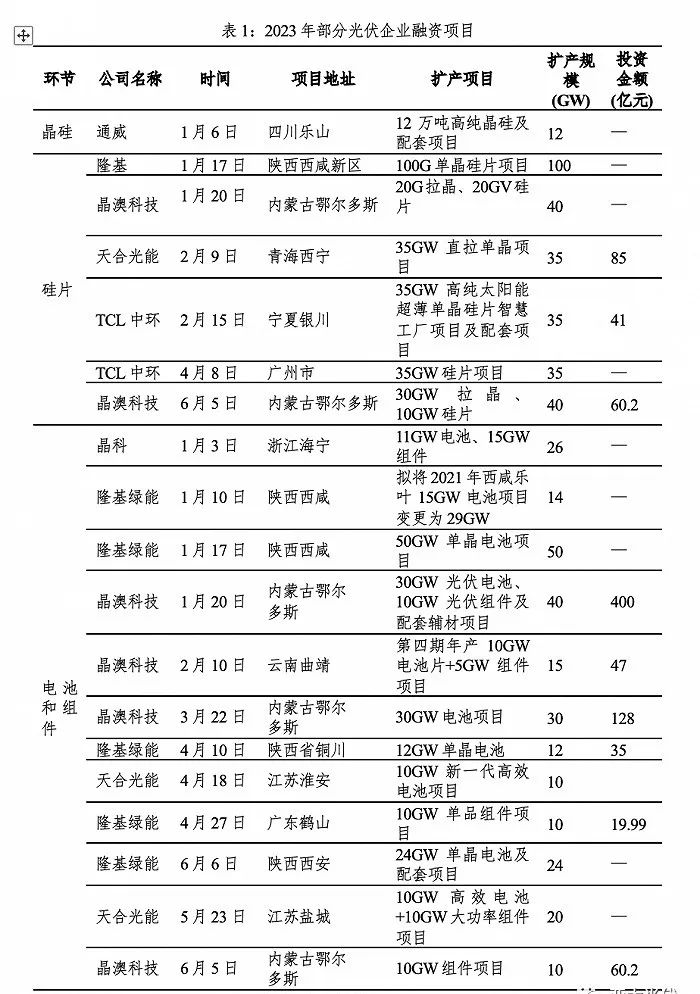

光伏行业产能过剩预警已久,但在头部企业带领下,光伏行业扩产步伐却越发激进。据不完全统计,2023年上半年就有60家光伏企业抛出超2000亿元的融资计划,其中通威、天合、TCL中环、晶科及晶澳等头部企业更是豪掷百亿级扩产项目。

业内热火朝天,业外也心驰神往。受全球景气周期及国际环境的影响,各行各业几近饱和,一些行业甚至处于萎缩趋势,各路产业资本急于寻求新的机会。

在双碳目标下,光伏行业恰逢机遇,行业内外一片看好,越来越多企业跨界涌入光伏赛道。据业内不完全统计,仅2022年就有约70家上市公司跨界入局光伏,2023年这一态势仍在延续。

在双碳目标加持下,未来光伏将承担主力能源责任,发展空间巨大,产业赛道越来越宽、越来越长,甚至长达40年之久。光伏行业稳固的长期需求,正是支撑光伏企业扩产的底层逻辑。

从扩产结构上来看,近期新增产能主要围绕以TOPCon等为代表的新技术路线进行。对光伏企业来说,此轮产能过剩只是阶段性现象,在市场机制作用下,落后产能将被大批淘汰,供给端将出现空缺。因此在此时大力布局先进产能,有利于提前锁定洗牌后的市场空间,夯实市场占有率。

对跨界资本而言,其所在行业增长空间见顶,企业间的零和博弈限制企业发展。相比较,光伏行业正处于长周期赛道的起步阶段,是产业资本转移最佳落脚点。

(二)价格承压下行,行业前景如何?

短期内,供求增速失衡,市场将出现严重的产能过剩。根据经济学原理,在需求曲线未有显著变动的情况下,随着投资项目逐步落地投产,供给曲线将不断右移,最终导致市场均衡价格不断降低,逼近甚至低于企业的成本线。

近期光伏全线产品价格走势验证了这一论断。

以硅料为例,2022年底前,硅料价格一路高涨,冲上300元/千克大关,“拥硅为王”盛行一时。随着硅料产能不断扩张,供给端大幅放量,最终硅价高位腰斩,一路下泄,降幅一度超过70%。

尽管近期硅料价格稍微回暖,但这是由于硅料建设投产期长导致的暂时性收缩,未来随着新增产能逐渐投产放量,硅料价格有望降到50元/千克。

图3:硅片价格(元/片)

资料来源:兴业证券

图4:电池片价格(元/W)

资料来源:兴业证券

图5:组件价格(元/W)

资料来源:兴业证券

随着价格下滑,光伏制造企业的盈利空间随之压缩。为收回部分固定成本,只有价格低于平均可变成本时,企业才倾向于停产以减少亏损。因此,光伏制造企业的供给曲线,是边际成本线与平均可变成本交点及以上的部分。

过度竞争下,市场均衡价格将下行至行业平均总成本与平均可变成本之间,届时行业平均盈利水平将为负值。然而,行业平均盈利水平为负值并不能代表所有企业都将处于亏损状态。

对于那些技术领先、管理高效、品牌占优的企业来说,可以将平均总成本控制在市场价格以下,实现盈利。

对那些平均总成本位于市场价格之上的企业,短期亏损或将演变成长期亏损而最终退出市场;如果降本增效明显,短期亏损也可在中长期翻盘,在中长期实现盈利。

可见,在过度竞争的市场环境中,决定企业存活的关键是其短期成本和长期成本。

图6:光伏企业供给曲线

短期内供给严重过剩导致的行业内卷,极大可能会长期化,行业内卷的“冬天”不会在一两年内结束。

落后产能的企业,其特征表现为资金实力弱、品牌知名低、技术更新慢、管理效率差、长期成本高,将难以见到行业春天的到来。

在行业内卷严重及技术迭代之际,光伏企业特别纠结的是,能否押对正确的技术路线。

技术迭代,谁输谁赢?

当前,光伏行业又迎来新一轮技术变革。

已在光伏界统领若干年的PERC技术即将让位于以N型技术为代表的新生代力量,但新一代技术呈多样化,各有长短,究竟哪一条才能通往康庄大道,成为未来的王者?在新技术发展的窗口期,哪些企业又将抓住机遇,撼动光伏产业的格局?

目前,光伏行业火热发展的技术路线主要有N型的TOPCon、HJT、BC,以及钙钛矿等。

从综合成本、技术难度、转换效率等方面来看,每条技术路线各有优劣。

短期而言,由于技术相对成熟,TOPCon和HJT接替PERC的机率似乎更大。

其中,TOPCon优势在于转换效率高于HJT,产线可与PERC兼容,性价比高于HJT;HJT优势在于生产工序少,良率高于TOPCon,而转换效率通过叠层技术也能突破29%。

就落地产能规模来看,光伏制造企业多倾向于押注更为明朗的TOPCon。倘若HJT能够提速降本,早日实现叠层技术的产业化,未来也仍有弯道超车TOPCon的机会。

BC与钙钛矿的转换效率高于TOPCon和HJT。BC具有“平台型”特征,通过与其他电池技术叠层,能够实现更高的转换效率,其缺点在于生产工序繁杂,设备成本相对较高,但也不排除个别企业已掌握核心技术,能简化工艺流程,降低制造成本。

钙钛矿相对当下主流的晶硅电池来说,工艺流程简单,通过叠层,转换效率最高可突破50%,具有革命性,但受技术限制,钙钛矿稳定性较差,短期内恐还不能大规模产业化。

当前,有部分企业同时布局多条技术路线,虽然分散了风险,但也分散了资源,增加了管理难度。大多数企业选择“放手一搏”,全力押注其认为最具前景的技术路线,虽然能够实现专精化发展,但一旦该条路线达不到降本增效的预期,未来将相对处于劣势,企业也将付出惨重代价。

周期拐点,风暴将起?

产能过剩的长期化,叠加技术升级不同的路径,光伏行业前行中势必迎来一场风暴,引起行业震荡。

光伏产业发展历程上至少发生过三次大震荡,每次震荡都会重创整个行业,导致大批光伏相关企业相继倒下。未来是否又将震荡?与前三震荡有何不同?是否会同前三次一样,迎来行业的至暗时刻?

(一)以史为鉴,兴替为何?

前三次行业震荡之所以惨烈,主要缘于当时光伏产业尚未成熟,全球市场都依靠各种补贴。当出口或政策环境改变,需求骤然收缩,大量产能难以消化,必然导致光伏企业先后断流破产。

未来的行业震荡,将缘于供给端过热。如今,光伏产业处于发展成熟期,已经能够脱离财政补贴,实现平价上网。同时,行业正面临技术迭代,光伏企业近期布局主要锚定先进产能,即使行业淘汰赛开始,也是落后产能率先出局。

有双碳目标托底,全球光伏终端市场需求将长期保持坚挺,即使没有政策扶持,光伏行业应当能较快从震荡中恢复。倘若电力体制机制改革顺利推进,光伏并网消纳不再是瓶颈,电价传导机制堵点完全疏通,将驱动光伏行业更快抚平未来可能的震荡。

(二)风暴当前,格局重塑?

多晶硅技术成就了协鑫,单晶硅技术成就了隆基,PERC接替BSF时,通威、爱旭、晶科与晶澳日渐崭露头角。未来行业震荡正值N型上位的窗口期,光伏行业格局是否将重塑?

中小企业能否实现赶超?跨界企业能否成功转型?龙头企业的地位能否被撼动?

大企业优势在于“大”,但短板也缘于“大”。对龙头企业来说,在资金链、人才队伍与市场影响力等方面,都比中小企业与跨界企业强,地位似乎难以撼动。但正是由于“大”,使得大企业在下注新技术路线时,需要顶住更大的风险。倘若压错技术路线,百千亿级投资将难以收回。

中小企业综合实力弱,难以与龙头企业正面抗衡。若是押注像BC或HJT短期难以产业化、难以收回投资的技术路线,极易陷入资金短缺的困境。但中小企业纠偏能力强,有“孤注一掷”的勇气,能够在某一条技术路线上走到极致。当前多条线路并行,叠层技术火热,光伏制造企业在技术方向上非常纠结。

对跨界企业来说,光伏赛道虽然前景光明,但技术门槛高,后入者很难撼动光伏行业早已形成的格局。

但当前正值新旧技术路线交替,在新技术路线上,新老企业都位于同一起跑线,跨界企业还没有旧产能的负担,入局适逢机遇。

但跨界企业在光伏行业品牌力小,没有影响力,市场认可度低,面临较大风险。

光伏产品的市场价格低于行业平均成本势必长期化,叠加不同的技术路线选择,成为行业风暴之源,行业震荡将难以避免。

随着落后产能逐步淘汰和退出,新的技术路线经过激烈角逐脱颖而出,对于身处其中的企业,内卷不是短期现象,如何保持可持续发展,立于不败之地,成为行业普遍关心的生死大事。

我们认为,

(1)大企业选择长期看好、自身优势明显的技术方向,控制好负债率和现金流,不盲目扩规模、铺摊子、多元化,可以在新一轮震荡中,继续担当细分产业的中流砥柱。

(2)中小企业坚守细分市场,紧抓降本增效,维持资金链连续性,通过做“精”实现做强,未来有望成为行业新的龙头。

(3)跨界企业选好技术方向,站在新起点,集聚顶级人才团队,确保资金长期保证,尽快融入产业生态圈,获得市场认可度,可在新一轮风暴中崭露头角、异军突起。